THANH TOÁN T/T – QUY TRÌNH CƠ BẢN VÀ RỦI RO CẦN BIẾT

Mục tiêu bài học

Sau khi hoàn thành bài học này, người học sẽ:

- Hiểu rõ bản chất của thanh toán T/T: một phương thức đơn giản, nhanh chóng nhưng dựa chủ yếu trên niềm tin và thỏa thuận hợp đồng, không có sự bảo đảm của ngân hàng.

- Nắm được quy trình thanh toán T/T cơ bản trong xuất nhập khẩu, bao gồm cả trường hợp trả trước và trả sau, cùng sự khác biệt về logic chứng từ giữa hai hình thức này.

- Nhận diện được các điểm rủi ro phổ biến khi thanh toán T/T, đặc biệt là các rủi ro liên quan đến lừa đảo, sai sót thông tin và vi phạm quy định quản lý ngoại hối.

- Biết cách chuẩn bị hồ sơ thanh toán đầy đủ, nhất quán, giúp ngân hàng xử lý nhanh và hạn chế bị từ chối giao dịch.

- Đặt thanh toán T/T đúng vị trí trong mối quan hệ với hợp đồng, Incoterms, chứng từ và dòng tiền, từ đó có tư duy xử lý khi phát sinh sự cố.

1. Thanh toán T/T là gì?

T/T (Telegraphic Transfer) là phương thức thanh toán trong đó bên mua chủ động chuyển tiền cho bên bán thông qua ngân hàng, dựa trên yêu cầu chuyển tiền của người chuyển và thông tin tài khoản của người thụ hưởng.

Trong phương thức T/T, ngân hàng chỉ đóng vai trò trung gian kỹ thuật thực hiện chuyển tiền theo chỉ định của khách hàng. Ngân hàng:

- Không kiểm soát hàng hóa

- Không kiểm tra nội dung hợp đồng

- Không đối soát bộ chứng từ

- Không bảo đảm nghĩa vụ thanh toán cho bất kỳ bên nào

Chính vì vậy, T/T là phương thức:

- Đơn giản

- Nhanh

- Chi phí thấp nhưng đồng thời cũng là phương thức tiềm ẩn rủi ro cao nếu doanh nghiệp không kiểm soát tốt giao dịch.

Trong thực tế, T/T thường được áp dụng khi:

- Hai bên đã có mức độ tin tưởng nhất định

- Giá trị giao dịch không quá lớn

- Doanh nghiệp chấp nhận đánh đổi mức độ an toàn để lấy sự linh hoạt và tốc độ thanh toán

2. Quy trình thanh toán T/T cơ bản

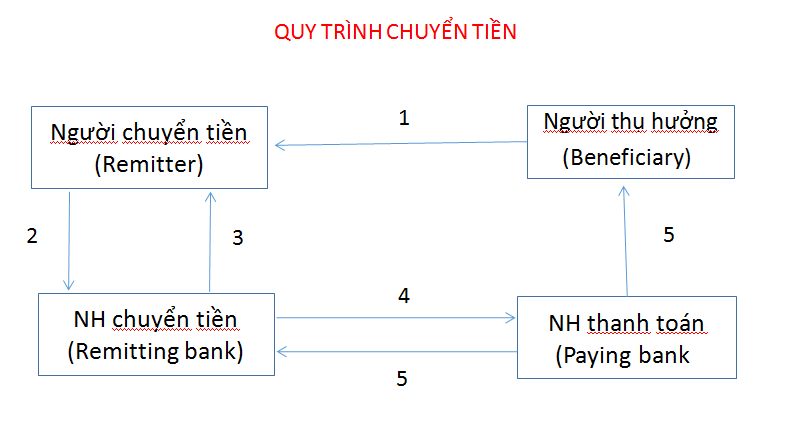

Về mặt nghiệp vụ ngân hàng, một giao dịch thanh toán T/T thường diễn ra theo trình tự sau:

- Người thụ hưởng (người xuất khẩu) thực hiện nghĩa vụ theo hợp đồng như giao hàng hoặc cung ứng dịch vụ.

- Người chuyển tiền (người nhập khẩu) lập lệnh chuyển tiền kèm theo hồ sơ theo yêu cầu của ngân hàng.

- Ngân hàng chuyển tiền kiểm tra tính hợp lệ của hồ sơ và ghi nợ tài khoản người chuyển tiền.

- Ngân hàng chuyển tiền phát lệnh thanh toán cho ngân hàng trả tiền tại nước của người thụ hưởng.

- Ngân hàng trả tiền ghi có vào tài khoản của người thụ hưởng và thông báo hoàn tất giao dịch.

Cần lưu ý rằng quy trình trên chỉ phản ánh luồng tiền giữa các ngân hàng. Việc hàng hóa đã được giao hay chưa, giao đúng hay sai, hoàn toàn không nằm trong phạm vi trách nhiệm của ngân hàng khi thực hiện thanh toán T/T.

3. Các kich bản thanh toán T/T phổ biến trong Xuất Nhập Khẩu

1. Thanh toán T/T trả trước (T/T Advance)

Trong kịch bản này, người mua chuyển tiền trước khi nhận hàng. Logic hồ sơ và mức độ rủi ro phụ thuộc vào tỷ lệ thanh toán.

- Trường hợp tạm ứng một phần (ví dụ 20–30%):

- Ngay sau khi ký hợp đồng, người mua sử dụng Hợp đồng ngoại thương và Debit Note hoặc Proforma Invoice để làm thủ tục chuyển tiền đặt cọc.

- Trường hợp trả trước 100%:

- Người mua cần có Hóa đơn thương mại (Commercial Invoice) chính thức để ngân hàng đối soát tổng giá trị thanh toán.

- Người mua cần có Hóa đơn thương mại (Commercial Invoice) chính thức để ngân hàng đối soát tổng giá trị thanh toán.

Sau khi hàng về và hoàn tất thủ tục nhập khẩu, người mua có nghĩa vụ bổ sung tờ khai hải quan và vận đơn cho ngân hàng để hoàn thiện hồ sơ ngoại hối.

Về bản chất, T/T trả trước là việc người mua chấp nhận chuyển phần lớn rủi ro thanh toán về phía mình, thường để đổi lấy tiến độ giao hàng hoặc điều kiện thương mại tốt hơn.

2. Thanh toán T/T trả sau (T/T After Shipment)

Ở hình thức này, người bán giao hàng trước, người mua thanh toán sau.

Quy trình thường diễn ra như sau:

- Người bán giao hàng và phát hành bộ chứng từ

- Người mua nhận bộ chứng từ, làm thủ tục thông quan

- Người mua sử dụng Commercial Invoice, vận đơn và tờ khai hải quan để thực hiện chuyển tiền

T/T trả sau mang lại lợi thế cho người mua, nhưng lại tiềm ẩn rủi ro lớn cho người bán. Hình thức này chỉ nên áp dụng khi:

- Hai bên có quan hệ hợp tác lâu dài

- Đối tác có uy tín và lịch sử thanh toán tốt

- Giá trị giao dịch nằm trong khả năng chịu rủi ro của người bán

4. Hồ sơ thanh toán T/T

Để ngân hàng thực hiện lệnh chuyển tiền quốc tế, doanh nghiệp cần chuẩn bị hồ sơ phù hợp với từng thời điểm thanh toán, bao gồm:

- Hợp đồng ngoại thương (Sales Contract): thể hiện cơ sở pháp lý của giao dịch.

- Commercial Invoice: bắt buộc đối với thanh toán trả sau và trả trước 100%.

- Debit Note / Proforma Invoice: thường dùng cho các khoản tạm ứng hoặc đặt cọc.

- Vận đơn (Bill of Lading) và Tờ khai hải quan: bắt buộc với thanh toán trả sau và là chứng từ bổ sung đối với thanh toán trả trước.

Ngân hàng yêu cầu các hồ sơ này không phải để đánh giá hiệu quả giao dịch, mà nhằm kiểm soát tính hợp pháp của dòng tiền theo quy định quản lý ngoại hối. Việc thiếu hoặc sai hồ sơ có thể khiến giao dịch bị treo hoặc từ chối, dù hai bên đã thống nhất đầy đủ.

5. Rủi ro trong thanh toán T/T và cách kiểm soát

1. Rủi ro bị thay đổi thông tin thanh toán (hack email)

- Tuyệt đối không chuyển tiền nếu tên người thụ hưởng không khớp với hợp đồng.

- Khi có thay đổi thông tin ngân hàng, cần xác nhận lại bằng kênh liên lạc độc lập (gọi điện, họp trực tiếp).

2. Rủi ro giao hàng nhưng không nhận được tiền

- Đây là rủi ro lớn nhất của T/T trả sau.

- Cần kiểm tra kỹ uy tín đối tác hoặc yêu cầu đặt cọc một phần để giảm thiểu rủi ro.

3. Sai sót thông tin ngân hàng

- Ghi sai mã SWIFT hoặc số tài khoản có thể khiến tiền bị treo hoặc hoàn trả.

- Luôn đối chiếu kỹ Bank Details trước khi chuyển tiền.

4. Vi phạm quy định quản lý ngoại hối

- Không thanh toán bằng tiền mặt hoặc qua tài khoản cá nhân.

- Chỉ thực hiện thanh toán qua ngân hàng được phép và với hồ sơ đầy đủ.

Phần lớn rủi ro trong thanh toán T/T không phát sinh ở bước chuyển tiền, mà phát sinh từ khâu lựa chọn đối tác, soạn hợp đồng và kiểm soát thông tin thanh toán.

6. Lưu ý phân biệt T/T với TTR

Một nhầm lẫn phổ biến của người mới làm xuất nhập khẩu là đồng nhất T/T với TTR.

- T/T (Telegraphic Transfer) là phương thức thanh toán chuyển tiền độc lập.

- TTR (Telegraphic Transfer Reimbursement) là hình thức hoàn trả bằng điện trong thanh toán L/C (là phương thức chuyển tiền bằng điện có bồi hoàn, được sử dụng trong thanh toán L/C: ngân hàng chiết khấu được phép đòi hoàn trả bằng điện. Phương thức này không thông dụng)

Phương thức điện chuyển tiền thông dụng là TT (Telegraphic Transfer) và theo quy định, khi khai báo hải quan, với phương thức thanh toán TT, và khi khai báo hải quan, cần chọn phương thức là “KC”: Khác đồng thời khai phương thức thanh toán thực tế vào ô “Phần ghi chú”

Việc khai báo sai phương thức thanh toán trên tờ khai hải quan có thể gây khó khăn cho ngân hàng khi xử lý thanh toán về sau và dẫn đến các vướng mắc không cần thiết.

Kết luận

Trong thương mại quốc tế, phương thức tín dụng chứng từ (L/C) vẫn được coi là phương thức thanh toán chuẩn mực nhờ cơ chế bảo đảm của ngân hàng và khả năng kiểm soát rủi ro. Tuy nhiên, thanh toán T/T lại được sử dụng rộng rãi trong thực tiễn nhờ sự đơn giản, linh hoạt và chi phí thấp. Việc lựa chọn T/T hay L/C không phụ thuộc vào việc phương thức nào “phổ biến hơn”, mà phụ thuộc vào bối cảnh giao dịch, mức độ tin cậy của đối tác và khả năng kiểm soát rủi ro của doanh nghiệp..

Người làm xuất nhập khẩu cần ghi nhớ:

- Ngân hàng trong T/T chỉ là bên trung gian chuyển tiền

- Mức độ an toàn của T/T phụ thuộc chủ yếu vào đối tác, hợp đồng và cách chuẩn bị hồ sơ

- Khi rủi ro tăng, cần điều chỉnh tỷ lệ thanh toán hoặc cân nhắc phương thức khác

Việc hiểu đúng và sử dụng T/T một cách có kiểm soát giúp doanh nghiệp bảo vệ dòng tiền, giảm tranh chấp và chủ động xử lý các tình huống phát sinh trong hoạt động xuất nhập khẩu.

Chọn HP Toàn Cầu làm đơn vị logistics xuất nhập khẩu của bạn?

HP Toàn Cầu là đơn vị uy tín hàng đầu trong lĩnh vực giao nhận quốc tế tại Việt Nam

Công ty TNHH HP Toàn Cầu

Nhà cung cấp Dịch vụ Vận chuyển quốc tế và thủ tục hải quan

Địa chỉ: Số 13, LK3 – NO03 – Khu đô thị Văn Khê – Phường Hà Đông – Hà Nội

Website : hptoancau.com

Email: info@hptoancau.com

Điện thoại: 024 3 73008608/ Hotline:08 8611 5726

Tiếng Việt

Tiếng Việt  English

English  简体中文

简体中文